Bitcoin-Verkäufer erschöpft, Akkumulatoren HODL The Line

Das Folgende ist ein Auszug aus einer kürzlich erschienenen Ausgabe von Bitcoin Magazine PRO, dem Premium-Märkte-Newsletter von Bitcoin Magazine. Um zu den Ersten zu gehören, die diese Erkenntnisse und andere On-Chain-Bitcoin-Marktanalysen direkt in Ihren Posteingang erhalten, Abonniere jetzt.

Analyse von On-Chain Untere Indikatoren

In der Dashboard-Veröffentlichung dieser Woche haben wir einige wichtige On-Chain-Metriken hervorgehoben, die wir gerne verfolgen. In diesem Artikel wollen wir mehr davon im Detail durchgehen. In der kurzen Geschichte von Bitcoin weisen derzeit viele zyklische On-Chain-Indikatoren auf einen scheinbar klassischen Tiefpunkt des Bitcoin-Preises hin. Bei Marktextremen – potenziellen Hochs und Tiefs – haben sich diese Indikatoren als am nützlichsten erwiesen.

On-Chain-Indikatoren, die mit früheren Bitcoin-Preistiefs überlagert sind.

Diese Indikatoren müssen jedoch neben vielen anderen makroökonomischen Faktoren berücksichtigt werden, und die Leser sollten die Möglichkeit in Betracht ziehen, dass dies eine weitere Bärenmarktrallye sein könnte – da wir immer noch unter dem gleitenden 200-Wochen-Durchschnittspreis von etwa 24.600 $ liegen. Wenn sich der Preis jedoch kurzfristig über 20.000 $ halten kann, sind die zinsbullischen Kennzahlen ein überzeugendes Zeichen für eine weitere langfristige Akkumulation hier.

Ein großes Tail-Risiko ist ein möglicher marktweiter Ausverkauf von Risikoanlagen, die derzeit ein Szenario im Stil einer „sanften Landung“ einpreisen, zusammen mit den möglicherweise falschen Erwartungen einer Wende der Federal Reserve-Politik in der zweiten Hälfte dieses Jahres. Viele Wirtschaftsindikatoren und -daten deuten immer noch darauf hin, dass wir uns wahrscheinlich mitten in einem Bärenmarkt befinden, ähnlich wie 2000-2002 oder 2007-2008, und das Schlimmste noch bevorsteht. Dieser säkulare Bärenmarkt unterscheidet diesen Bitcoin-Zyklus von allen anderen in der Vergangenheit und macht es so viel schwieriger, historische Bitcoin-Zyklen nach 2012 als perfekte Analoga für heute zu verwenden.

Alles in allem ist die Geschichte aus einer Bitcoin-nativen Perspektive klar: Die Kapitulation hat sich eindeutig entfaltet, und die HODLer hielten die Linie.

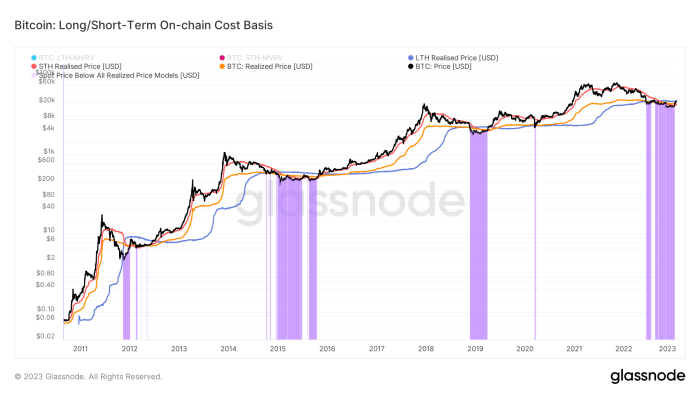

Angesichts der Transparenz des Bitcoin-Eigentums können wir verschiedene Kohorten von Bitcoin-Inhabern mit äußerster Klarheit betrachten. In diesem Fall sehen wir den realisierten Preis für den durchschnittlichen Bitcoin-Inhaber sowie die gleiche Metrik für langfristige Inhaber (LTH) und kurzfristige Inhaber (STH).

Der realisierte Preis, der realisierte STH-Preis und der realisierte LTH-Preis können uns ein Verständnis dafür vermitteln, wo verschiedene Kohorten des Marktes Gewinne erzielen oder unter Wasser liegen.

Ein Blick auf den erzielten Preis für kurz- und langfristige Inhaber.

Auf monatlicher Basis haben sich die realisierten Verluste zum ersten Mal seit letztem April wieder in realisierte Gewinne verwandelt.

Kapitulation und Verlustmitnahmen haben sich im gesamten Netzwerk zur Gewinnrealisierung gewandelt, was ein sehr gesundes Zeichen für eine gründliche Kapitulation ist.

Es gibt starke Argumente dafür, dass es angesichts der derzeitigen Elastizität des Bitcoin-Angebots – wie die historisch geringe Anzahl von Kurzzeithaltern oder vielmehr die große Anzahl von Langzeithaltern zeigt – schwierig sein wird, die derzeitigen Marktteilnehmer abzuschütteln . Vor allem wenn man bedenkt, dass der Fehdehandschuh in den letzten 12 Monaten ertragen wurde.

Statistisch gesehen sind langfristige Bitcoin-Inhaber angesichts der Bitcoin-Preisvolatilität normalerweise unbeeindruckt. Die Daten zeigen eine gesunde Akkumulation während des gesamten Jahres 2022, trotz eines massiven Risk-off-Ereignisses sowohl auf dem Bitcoin- als auch auf dem Legacy-Markt.

Während die Liquiditätsdynamik in den alten Märkten beachtet werden sollte, scheint die Dynamik auf der Angebotsseite für Bitcoin so stark wie eh und je zu sein. Alles, was es für einen signifikanten Preisanstieg braucht, ist ein kleiner Zustrom neu entdeckter Nachfrage.